便利なオンライン契約

人気オプションを集めたオンライン・ショップ専用商品満載 ECサイトはこちら

第53号 「IBM事件」控訴審判決

一連の取引の「不当性」判断をめぐって

~東京高裁平成27年3月25日判決※1~

文献番号2015WLJCC014

明治学院大学

教授 西山由美

1.はじめに

第一審に続いて納税者側が勝訴したこの控訴審判決は、多国籍企業によるタックススキームをめぐって争われた税額が高額(約1,200億円)であったことからも、世間の注目を集めた※2。

本件で問題となったIBMグループのタックススキームは、2010年度の法改正によって利用することができなくなった。しかしながら多国籍企業は、節税対策を含む様々なグローバル経営戦略に基づいて、今後とも複雑なスキームを構築するであろう。それが日本の法人税法の同族会社行為計算否認規定に係る場合に、その適用要件であり、かつ不確定法概念である「不当性」の判断基準は、判例の集積に負うところが大きい。本件控訴審判決は、租税回避否認の手法として、関係する一連の取引全体をとらえて否認することに制約を付した判断と位置づけられる。

2.事実の概要と争点

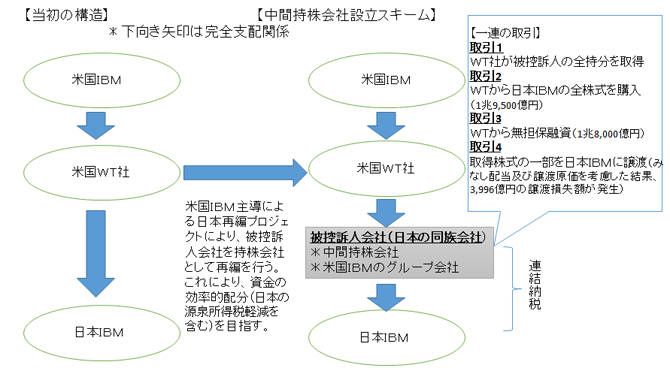

本件の事実関係は、下記の図のとおりであり、争点は第一審と同様、「被控訴人会社が法人税の計算において、日本IBMへの株式譲渡により生じた譲渡損失額を損金の額に算入し、欠損金を生ぜしめたことが、同族会社の行為計算否認規定(法人税法132条1項)にいう「不当」に該当するか否か」である。

*裁判所の認定事実に基づき執筆者作成

3.判旨

本件控訴審判決は、第一審判決同様、いわゆる純粋経済人説(専ら経済的・実質的見地において当該行為又は計算が、純粋経済人として不合理・不自然なものと認められるか否かを、客観的・合理的基準に従って判断するもの)に拠り、次のような判断を示して控訴を棄却した。

①「経済的合理性を欠く場合」の解釈

「純粋経済人として不合理,不自然なもの,すなわち,経済的合理性を欠く場合には,独立かつ対等で相互に特殊関係のない当事者間で通常行われる取引(独立当事者間の通常の取引)と異なっている場合を含むものと解するのが相当であ[る]」

② 本件一連の行為が、税額圧縮のために一体的に行われたかどうか

本件控訴審判決は、上図「取引1~3」が米国IBMへの利益還元に係る日本の所得税の負担軽減を重要な目的としていることは認めつつ、米国IBMと日本IBMとの間の協議過程を検討したうえで、以下の判断を示した。

「本件各譲渡(上図「取引4」-執筆者注)が,本件税額圧縮の実現のため,被控訴人の中間持株会社化(上図「取引1~3」-執筆者注)と一体的に行われたという控訴人の主張は,本件全証拠によっても認めることができない」

③ 本件株式譲渡(上図「取引4」)が、経済的合理性を欠くかどうか

本件控訴審判決は、上記判断②で一連の取引が一体的なものでないことを踏まえ、「取引4」自体が経済合理性を欠くかについて、以下の判断を示した。

「控訴人は,本件各譲渡(上図「取引4」-執筆者注)が独立当事者間の通常の取引と異なると主張しているのにもかかわらず,独立当事者間の通常の取引であれば,どのような譲渡価額で各譲渡がされたはずであるのかについて,何ら具体的な主張立証をしていない。控訴人の主張は,本件各譲渡における譲渡価額の当否を問題にするのではなく,専ら,[IBM]グループにおける親子会社関係にあった被控訴人と日本IBMとの間でなければ本件各譲渡をすることはできなかったという意味で,独立当事者間の通常の取引と異なると主張するものと解したとしても、・・・日本IBMと親子会社関係にない独立当事者の内国法人であれば,取得価額と同じ譲渡価額で日本IBMによる自己株式の取得に応じるという取引があり得なかったと認めることもできないというべきである。」

本判決の検討

控訴審において国(控訴人)は、第一審の主張の一部(「被控訴人を中間持株会社としたことに正当な理由ないし事業目的があったとはいいがたい」及び「本件一連の取引(上図【一連の取引】―執筆者注)に租税回避の意図が認められる」の2点)について、本件一連の行為の不当性を強調するあまりの主張であったとして撤回している※3。そこで控訴審では、租税回避の意図や租税回避以外の正当な事業目的については争われず、専ら、「日本IBMへの株式譲渡取引が、それ以外の一連の取引と一体的に行われた結果、税額圧縮がなされたかどうか」が争われた。

この争点は、株式譲渡取引と他の一連の取引との一体性を否認する本件控訴審判決により、その前提が崩れた。また、株式譲渡取引(上図「取引4」)自体も、独立当事者間でも行われうるものであるとし、「独立当事者間の通常の取引と異なる」とはいえず、それゆえ「経済的合理性を欠く」とはいえないとした。

取引の国際化及び複雑化に伴い、一連の取引全体をとらえて租税回避行為を認定することはむずかしい。それは、一連の取引が同時に行われることはありえず、各取引が同時に整然と行われるわけではなく、タイムラグや戦略上の修正やぶれがあるからである。本判決は、「[不当性の判断は]税務署長が[同族会社の行為・計算否認規定を適用して]否認する最終的に行われた取引を対象として判断されるべきものである。・・・最終的に行われた取引の確定に至るまでの譲渡価額や譲渡株式数の修正等の事情は,独立当事者間の通常の取引とは異なる取引がされた可能性を示唆する事情にはなり得るとしても,それ自体では,最終的に行われた取引が,独立当事者間の通常の取引とは異なる取引であることを基礎付ける評価根拠事実にはなり得ない」とし、一連の取引を包括的にとらえる行為計算否認に制約を付した。

しかしながら、本件のように米国親会社の統括のもとで被控訴人会社が中間持株会社として設立され、その親会社から融資を受けつつ日本子会社の株を取得し、それを当該子会社に譲渡し、同社との連結納税によって総合戦略が完成する場合に、そのうちの取引のどれかひとつが欠ければ戦略自体が破たんすることを考えれば、最終的に確定した取引だけをとりあげて経済的合理性を判断するのは妥当であろうか。もちろん、税額圧縮と直接結びつく取引を中心に経済的合理性を判断することが重要ではあるが、それに至るまでの各取引内容と相互の関連性も、判断を基礎づける重要な要素となりうる。

- Westlaw Japan 東京高判平成27年3月25日文献番号2015WLJPCA03256002。原審は、Westlaw Japan東京地判平成26年5月9日文献番号2014WLJPCA05096002。原審の判例評釈として、水野忠恒・国際税務34巻11号72頁など多数。西山由美・WLJ判例コラム第42号文献番号 2015WLJCC003参照。

- 控訴審判決の報道として、日経新聞2015年3月26日付朝刊。取引のグローバル化にともなう課税当局の訴訟対応の問題点につき、日経新聞特集「税金考・女神連勝―窮地の当局」(2015年6月5日朝刊)参照。

- 「租税回避の意図」については、同族会社の行為計算否認規定の変遷にも関係するが、法人税法の昭和25年改正により、「法人税を免れる目的があると認められるものがあるとき」が「法人税の負担を不当に減少させる結果となると認められるものがあるとき」に改められた。

(掲載日 2015年8月24日)